RPSN slouží jako poznávací znamení

Publikováno 05.02.2021

/ Aktualizováno 01.12.2023

RPSN neboli roční procentní sazba nákladů. Zaklínadlo ve světě půjček. Bezesporu nejdůležitější ukazatel, který nám prozradí, za kolik si můžeme od dané společnosti koupit půjčku. Proč je tak důležité věnovat RPSN svou pozornost? Jak se liší od úroku a jak RPSN spočítat? A co je vlastně důležitější při porovnávání nákladovosti úvěru? RPSN nebo úrok?

Klíčové informace

RPSN je klíčovým ukazatelem nákladů spotřebitelského úvěru, který nám ukazuje, kolik nás bude úvěr průměrně za rok stát.

RPSN zahrnuje nejen úrokovou sazbu, ale také další poplatky spojené s úvěrem, jako jsou administrativní poplatky, poplatky za uzavření smlouvy, poplatky za správu úvěru a další.

Výpočet RPSN je složitý a pro přesné stanovení neexistuje jednoduchý vzorec. Pro jeho výpočet je vhodné využít RPSN kalkulačku.

U krátkodobých půjček může být RPSN matoucí, protože může dosahovat vysokých hodnot. Při výběru krátkodobé půjčky je tedy vhodné se zaměřit na jiná kritéria, jako je například rozdíl mezi částkou, kterou si půjčíte a kterou zaplatíte.

Osnova

Co je to RPSN?

RPSN představuje celkové náklady spotřebitelského úvěru pro spotřebitele, které jsou vyjádřené jako roční procentní podíl z celkové výše spotřebitelského úvěru. Pokud vám tato definice přijde složitá, dá se také zjednodušeně říci, že ukazatel RPSN nám prozrazuje, kolik nás bude úvěr průměrně za rok stát.

Smyslem zavedení ukazatele RPSN bylo umožnit objektivnější posouzení nákladovosti a tedy výhodnosti spotřebitelského úvěru pro spotřebitele, stejně jako srovnání nabídek od různých finančních poskytovatelů. RPSN je tedy poznávacím znamením, které nám prozrazuje, jak drahé peníze si kupujeme, když si bereme půjčku. Ať už se jedná o hypotéku, leasing nebo třeba nákup na splátky. Díky tomuto ukazateli si srovnáme ceny nabízených půjček stejně, jako srovnáváme ceny při nákupu lednice nebo exotické dovolené.

Zákon o spotřebitelském úvěru ukládá všem poskytovatelům spotřebitelských úvěrů v České republice povinnost informovat spotřebitele o výši ukazatele RPSN. V informacích, které předcházející uzavření smlouvy o spotřebitelském úvěru, musí být ukazatel RPSN vysvětlen také prostřednictvím reprezentativního příkladu. Tohle platí také pro půjčky, u kterých je RPSN nulové.

Srovnejte si půjčky bez úroků a poplatků

Srovnat půjčkyÚrok vs. RPSN

Výše úrokové sazby nevypovídá tak dostatečně věrně o celkových nákladech spotřebitelského úvěru, jelikož se do ní nepromítají další náklady, které spotřebitel musí v souvislosti se spotřebitelským úvěrem zaplatit. Ve skutečnosti totiž jako klient nesplácíte pouze jistinu navýšenou o úrok. Platíte i další poplatky, které z úrokové sazby nepoznáte.

A to je přesně ten důvod, proč je důležitější porovnávat RPSN, ne jen úrokovou sazbu. Výpočet RPSN vedle úrokové sazby a struktury splátek zohledňuje také další poplatky:

- poplatky vztahující se k administraci žádosti o úvěr,

- poplatky za uzavření smlouvy,

- poplatky za správu úvěru,

- poplatky vážící se k převodu peněžních prostředků,

- platby za pojištění nebo záruku pro případ neschopnosti spotřebitele splácet úvěr z důvodu jeho pracovní neschopnosti, invalidity, smrti nebo nezaměstnanosti, pokud je podmínkou poskytnutí spotřebitelského úvěru,

- platby provizí.

Existují také poplatky, které v RPSN zahrnuty být nemusí. V případě hypotečního úvěru může jít o poplatek za odhad ceny nemovitosti nebo platby katastrálnímu úřadu

Vzorec pro výpočet RPSN aneb jak si spočítám, kolik přeplatím?

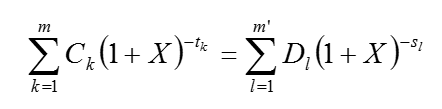

Pro přesné stanovení RPSN neexistuje jednoduchý vzorec. Naopak. Roční procentní sazba nákladů se vypočte podle následujícího vzorce:

RPSN Vzorec

- X je RPSN,

- m je číslo posledního čerpání,

- k je číslo čerpání, proto 1 ≤ k ≤ m,

- Ck je částka čerpání k,

- tk je interval vyjádřený v letech a zlomcích roku mezi datem prvního čerpání a datem každého následného čerpání, proto t1 = 0,

- m¢ je číslo poslední splátky nebo platby poplatků,

- 1 je číslo splátky nebo platby poplatků,

- D1 je výše splátky nebo platby poplatků,

- sl je interval vyjádřený v letech a zlomcích roku mezi datem prvního čerpání a datem každé splátky nebo platby poplatků.

Souhlasíme s vámi, že to zní příšerně. Ovšem není to tak zlé, když si rovnici rozepíšete pro nějaký konkrétní případ. Ne každý si však dokáže s kalkulačkou či Excelem rozumět tak dobře, aby si takovéto výpočty prováděl sám. Proto je lepší použít RPSN kalkulačku. Využít můžete např. kalkulačku RPSN na webových stránkách finančního arbitra.

Příklad:

- Výše úvěru je 50 000 Kč. Úroková sazba je 12 % p.a. Splatnost úvěru je 2 roky. Úvěr je splácen měsíčními splátkami ve výši 2 354 Kč. Poplatek za poskytnutí úvěru je 1 000 Kč a je splatný v den poskytnutí úvěru. Výsledné RPSN je 15 %.

- Výše úvěru je 50 000 Kč. Úroková sazba je 9,9 % p.a. Splatnost úvěru je 7 let. Úvěr je splácen měsíčními splátkami ve výši 827 Kč. Poplatek za poskytnutí úvěru je 0 Kč. Výsledné RPSN je 10,36 %.

Krátkodobé půjčky a RPSN – jaká kritéria sledovat?

Mít alespoň základní povědomí o tom, co vše je při výpočtu RPSN zohledňováno, je důležité pro pochopení toho, jak na RPSN nahlížet u některých specifických půjček. Typickým příkladem může být krátkodobá půjčka, kterou má dlužník v plánu splatit např. do jednoho měsíce.V takovém případě může být určování roční úrokové sazby lehce matoucí.

Jak jsme již zmínili, pro výpočet RPSN je důležitá doba, na kterou je půjčka poskytnuta. Jaký význam má tedy RPSN u krátkodobých půjček, jejichž splatnost je např. pouhých pár dnů? Dá se říci, že v takovém případě nemá RPSN příliš velkou vypovídací hodnotu, protože díky výpočtu může dosahovat i tisícových hodnot, což může působit dost demotivačně.

Hledáte výhodnou krátkodobou půjčku?

Porovnat nabídkyRPSN musí být součástí každé půjčky, i kdyby šlo o půjčku 1000 Kč. Při výběru krátkodobé půjčky se proto zaměřte na jiná vypovídací kritéria. Může se jednat o:

- rozdíl mezi částkou, kterou si půjčíte a kterou zaplatíte,

- výši poplatku za poskytnutí půjčky,

- poplatky za předčasné splacení úvěru,

- sankční podmínky, pokud splátku uhradíte po termínu splatnosti.

Dalšími parametry, které vám pomohou při výběru půjčky, jsou:

- celková výše půjčky,

- rychlost schválení půjčky,

- doba splatnosti a možnost jejího prodloužení,

- možnost vyplacení v hotovosti apod.

Zdroje: finarbitr.cz / cnb.cz / financnivzdelavani.cz

Další články, které by vás mohly zajímat:

26.02.2025

Nonstop půjčky: Rychlá záchrana, nebo cesta do dluhové pasti?

Nonstop půjčky slibují rychlé peníze 24/7, ale skrývají i rizika. Jak fungují, na co si dát pozor a jaké jsou lepší alternativy? Čtěte více!

18.12.2024

Půjčka na zuby: Jak financovat nový úsměv?

Potřebujete financovat zubní péči? Půjčka na zuby vám pomůže pokrýt náklady na úsměv. Poradíme, jak vybrat správnou variantu a nastavit splácení.

19.11.2024

Jak na vánoční půjčku? Chytré Vánoce bez zbytečných dluhů

Zvažujete vánoční půjčku? Poradíme vám, kdy je dobrým řešením, na co si dát pozor a jak si užít chytré Vánoce bez zbytečných dluhů.